Renta variable de desarrollados del Pacífico y bienes raíces de EE UU son categorías líderes

Genevieve Signoret

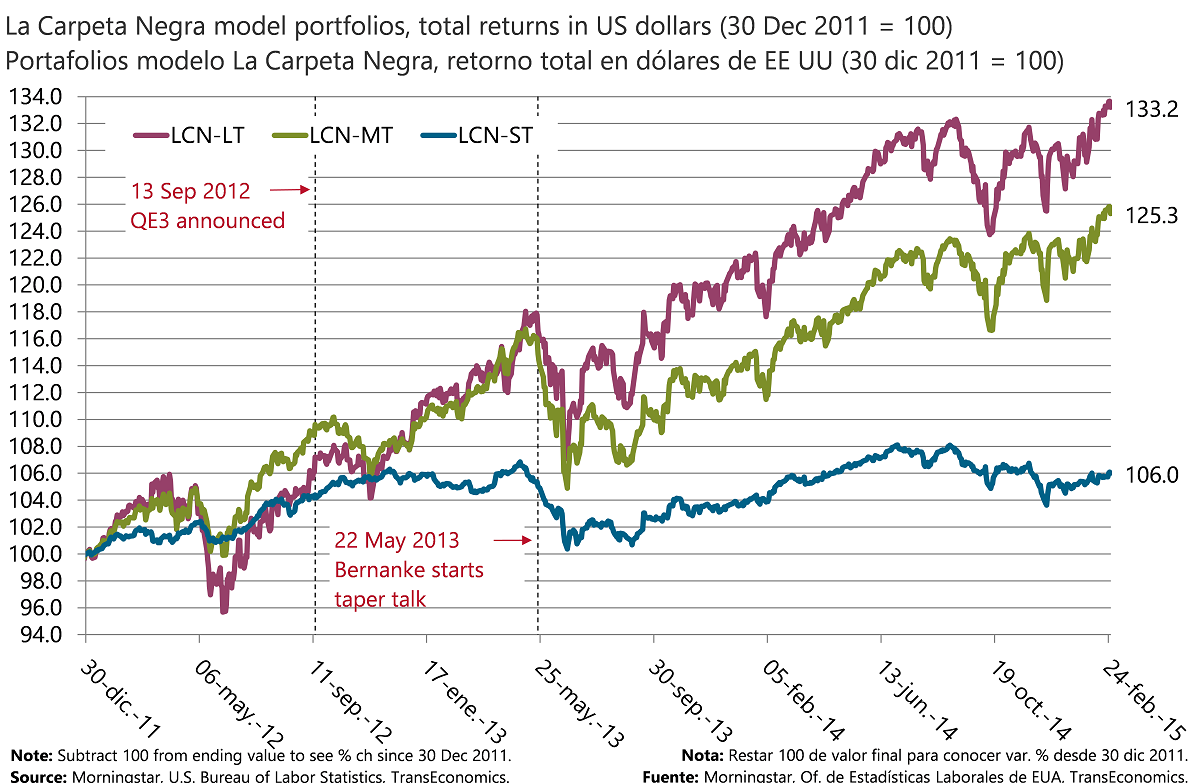

Nuestro desempeño

En los últimos tres meses, las clases de activos en nuestros portafolios modelo[1] de mayor rentabilidad en términos del dólar estadounidense fueron la renta variable de desarrollados del Pacífico (4.3%), los bienes raíces de EE UU (4.3%) y la renta variable de capitalización mediana de EE UU (3.7%).

Las de peor desempeño (en dólares) fueron la renta variable de México (-9.0%), la de emergentes (-2.3%) y las hipotecas de EE UU (-2.2%).

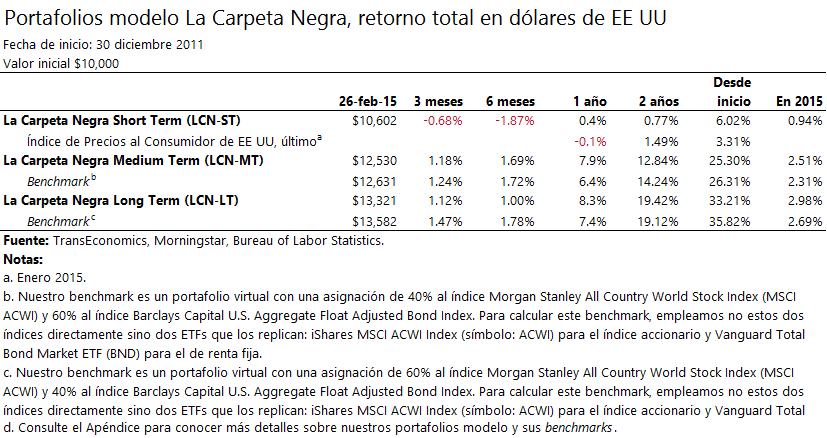

En los últimos 12 meses, todos nuestros portafolios modelo han superado a sus benchmarks:

- LCN-ST +0.4% (benchmark: -0.1%)

- LCN-MT +7.9% (benchmark: +6.4%)

- LCN-LT +8.3% (benchmark: +7.4%)

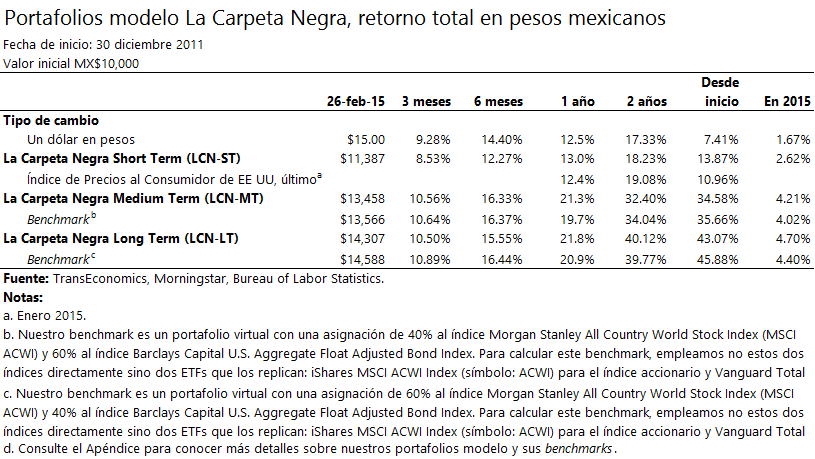

En términos del peso, nuestro desempeño en los últimos 12 meses ha sido el siguiente:

- LCN-ST +13.0% (benchmark +12.4%)

- LCN-MT +21.3% (benchmark +19.7%)

- LCN-LT +21.8% (benchmark +20.9%)

[1] Lea descripciones generales de estos portafolios aquí. Los clientes reciben detalles sobre su composición además de estrategias individualizadas y servicios de gestión de cartera. Para solicitar mayor información, favor de dirigirse a patrimonial@transeconomics.com.