Renta variable de México es la categoría líder

Genevieve Signoret

Nuestro desempeño

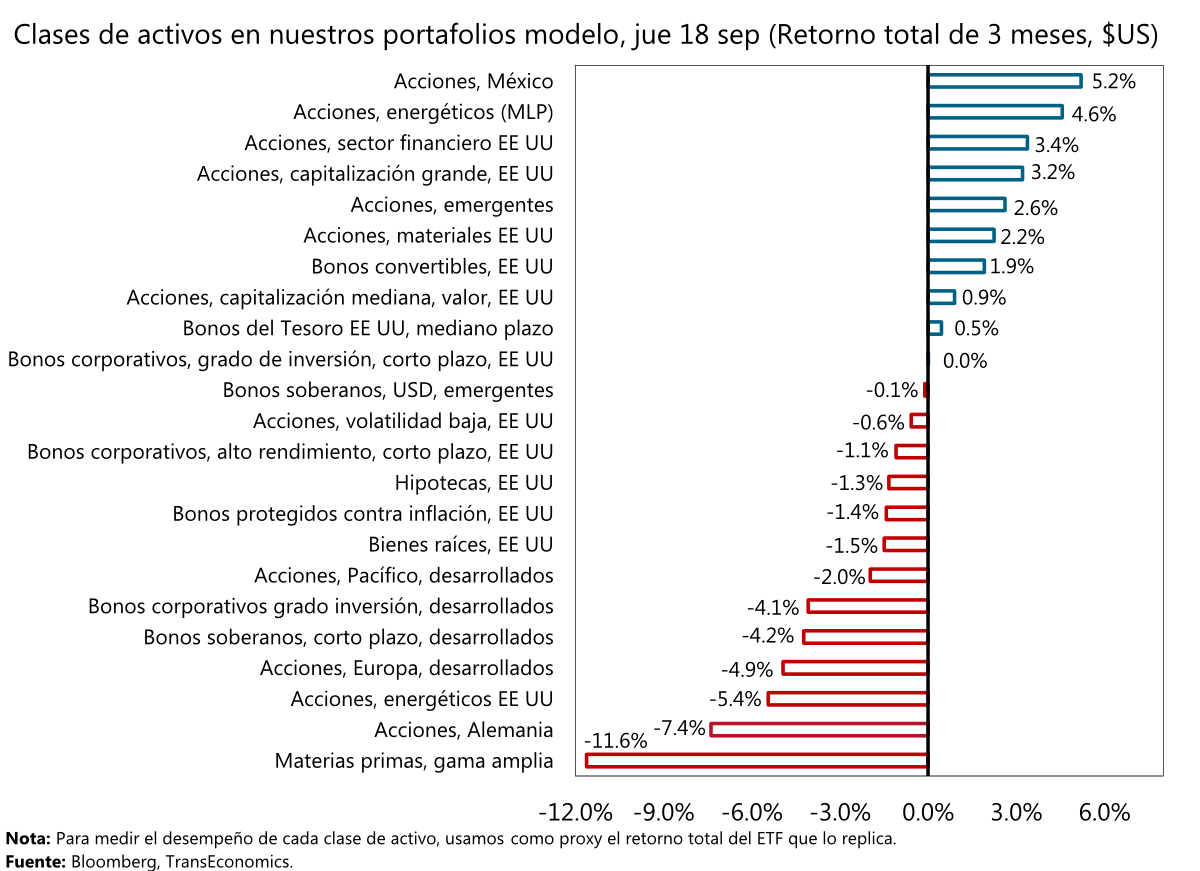

En los últimos tres meses, las clases de activos en nuestros portafolios modelo[1] de mayor rentabilidad en términos del dólar estadounidense fueron la renta variable mexicana (+5.2%), las sociedades limitadas (MLP) de energéticos en EE UU (+4.6%), y la renta variable de mercados emergentes (+3.4%).

Las de peor desempeño (en dólares) fueron una amplia gama de materias primas (-11.6%), la renta variable alemana (-7.4%), y el segmento energético de la bolsa de valores estadounidense (-5.4%).

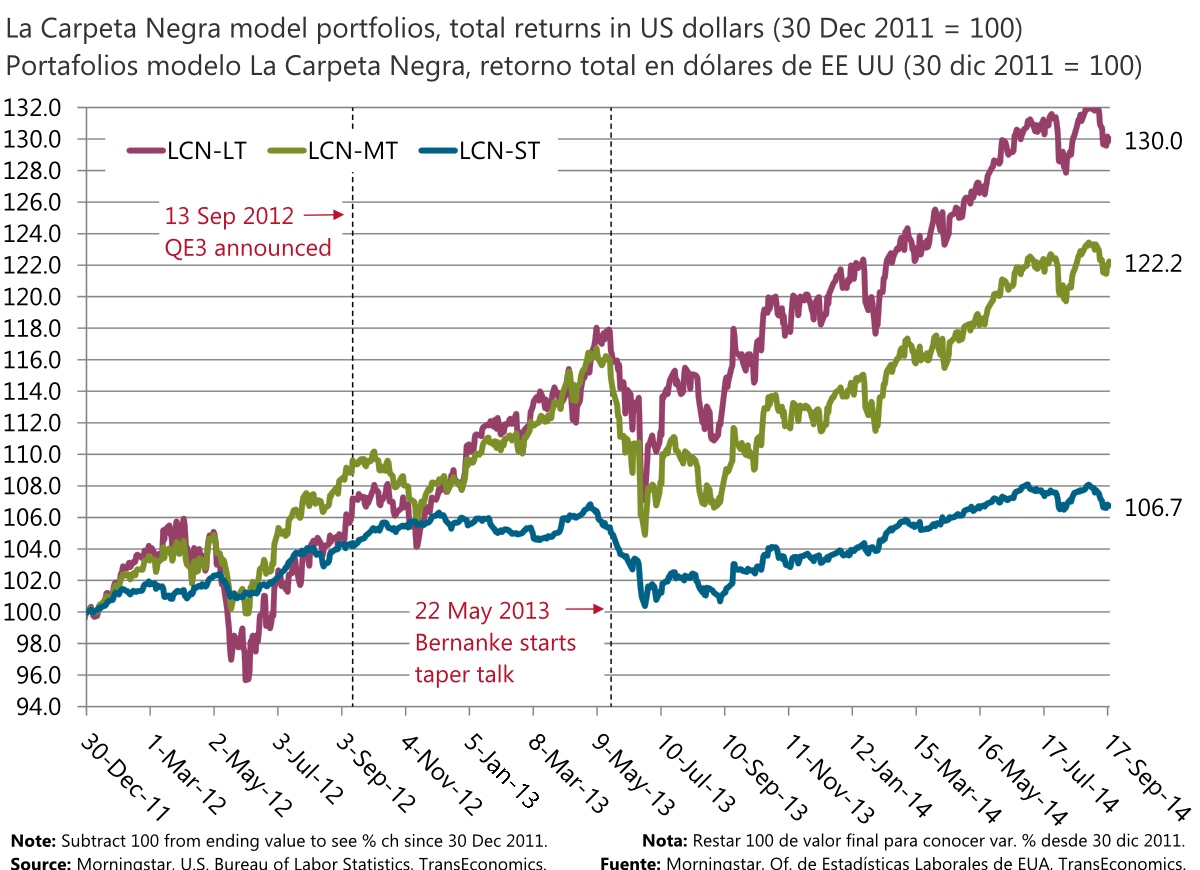

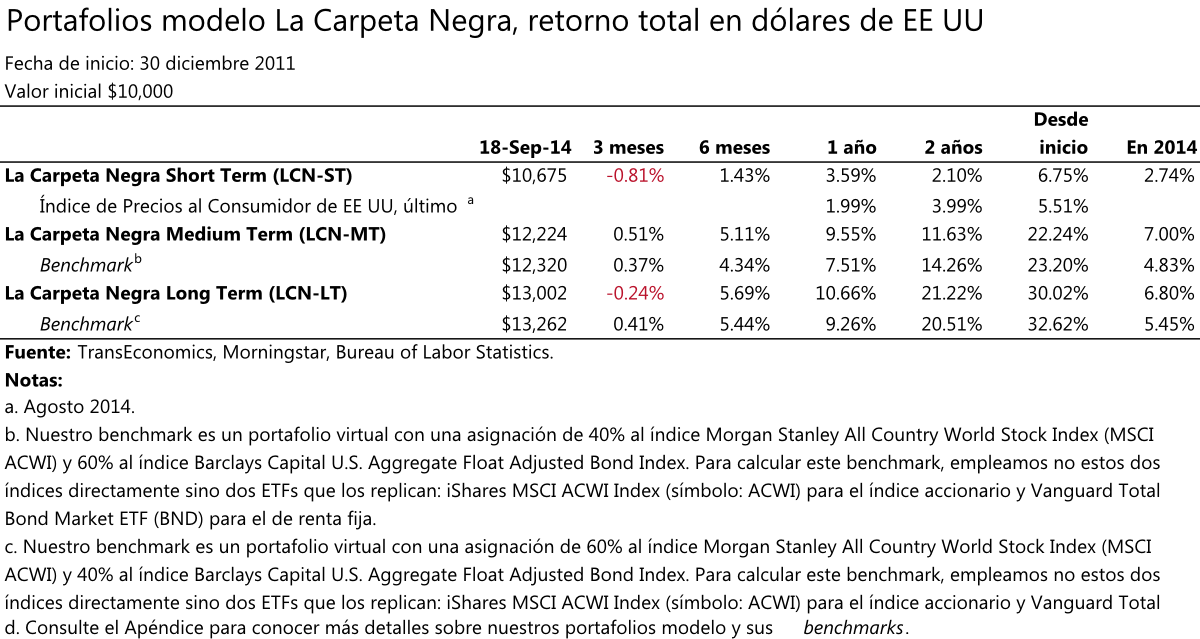

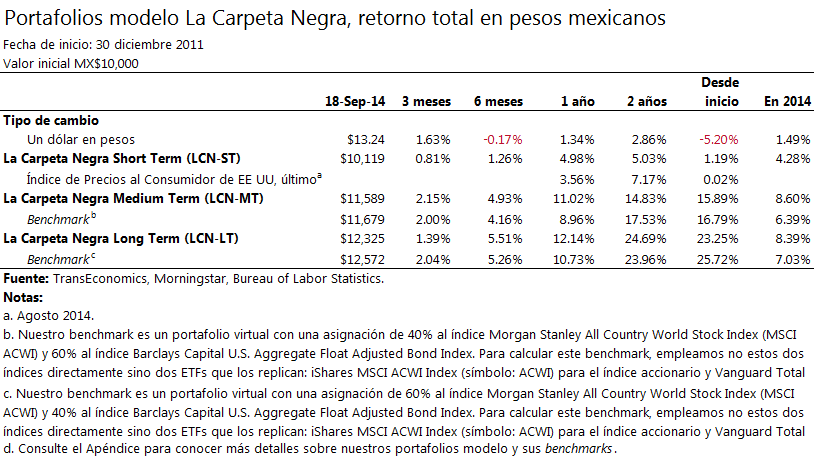

En los últimos 12 meses, todos nuestros portafolios han superado a sus benchmarks:

- LCN-ST +3.6% (benchmark: +2.0%)

- LCN-MT +9.5% (benchmark: +7.5%)

- LCN-LT +10.7% (benchmark: +9.3%)

[1] Lea descripciones generales de estos portafolios aquí. Los clientes reciben detalles sobre su composición además de estrategias individualizadas y servicios de gestión de cartera. Para solicitar mayor información, favor de dirigirse a patrimonial@transeconomics.com.