Renta variable mexicana y de emergentes: ganadores otra vez

Genevieve Signoret & Patrick Signoret

Nuestro Desempeño

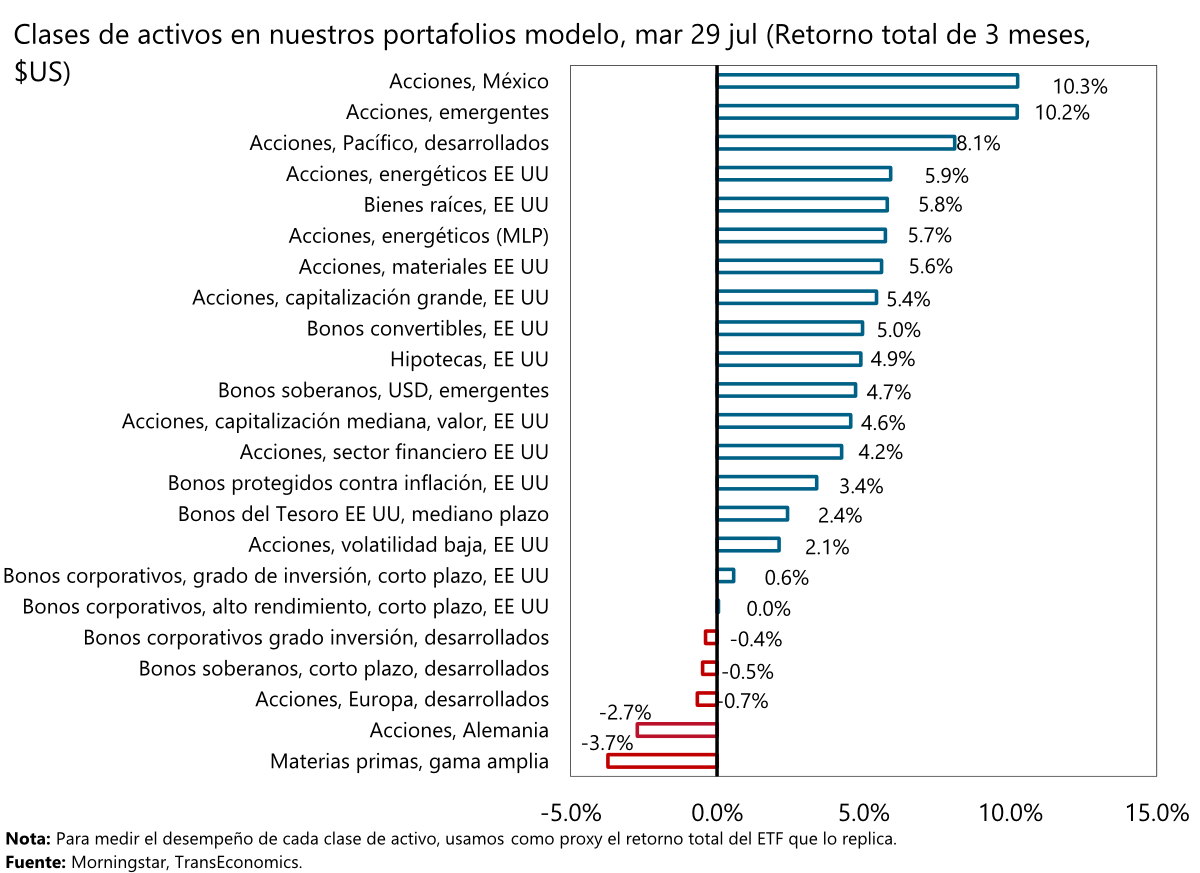

En los últimos tres meses, las clases de activos en nuestros portafolios modelo[1] de mayor rentabilidad en términos del dólar estadounidense fueron la renta variable mexicana (+10.3%), la de mercados emergentes (+10.2%) y la de mercados desarrollados del Pacífico (+8.1%).

Las de peor desempeño fueron una gama amplia de materias primas (-3.7%), la renta variable alemana (-2.7%) y renta variable de mercados europeos desarrollados (-0.7%).

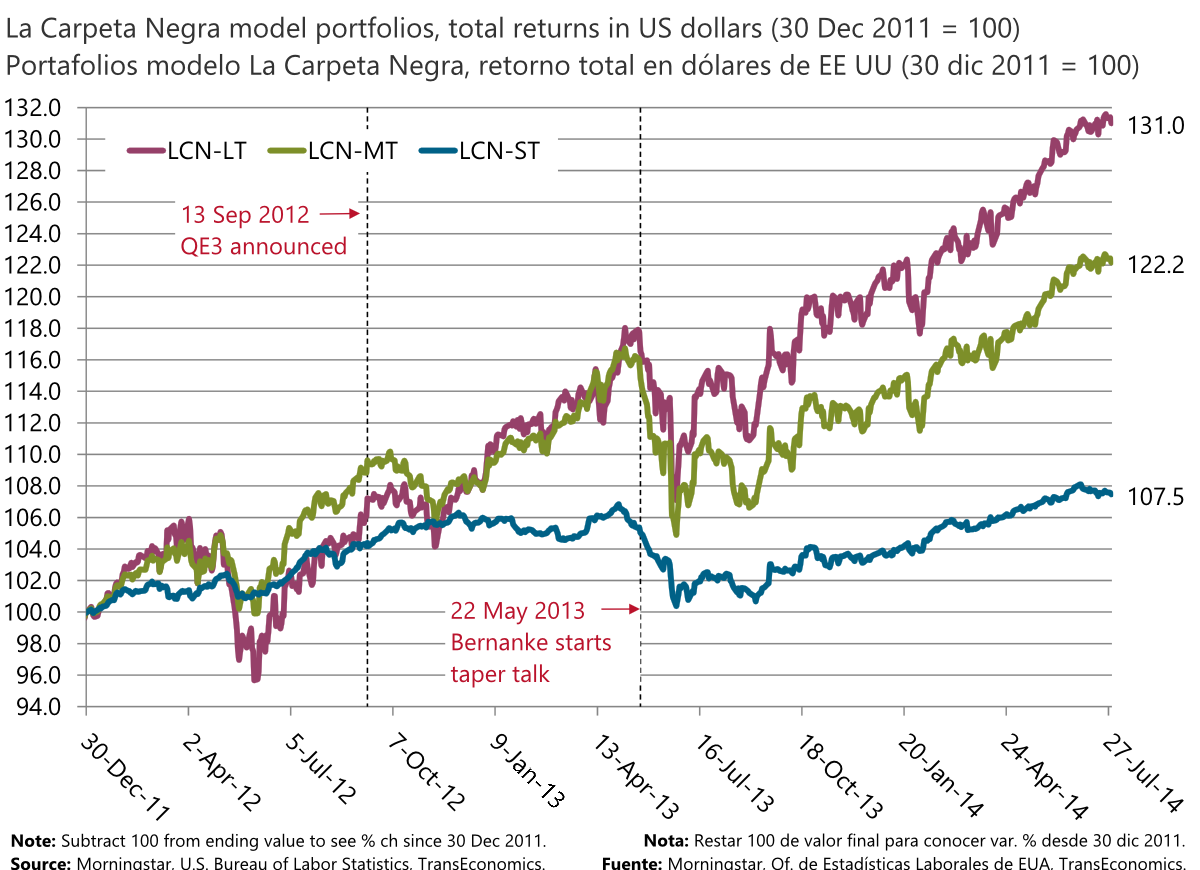

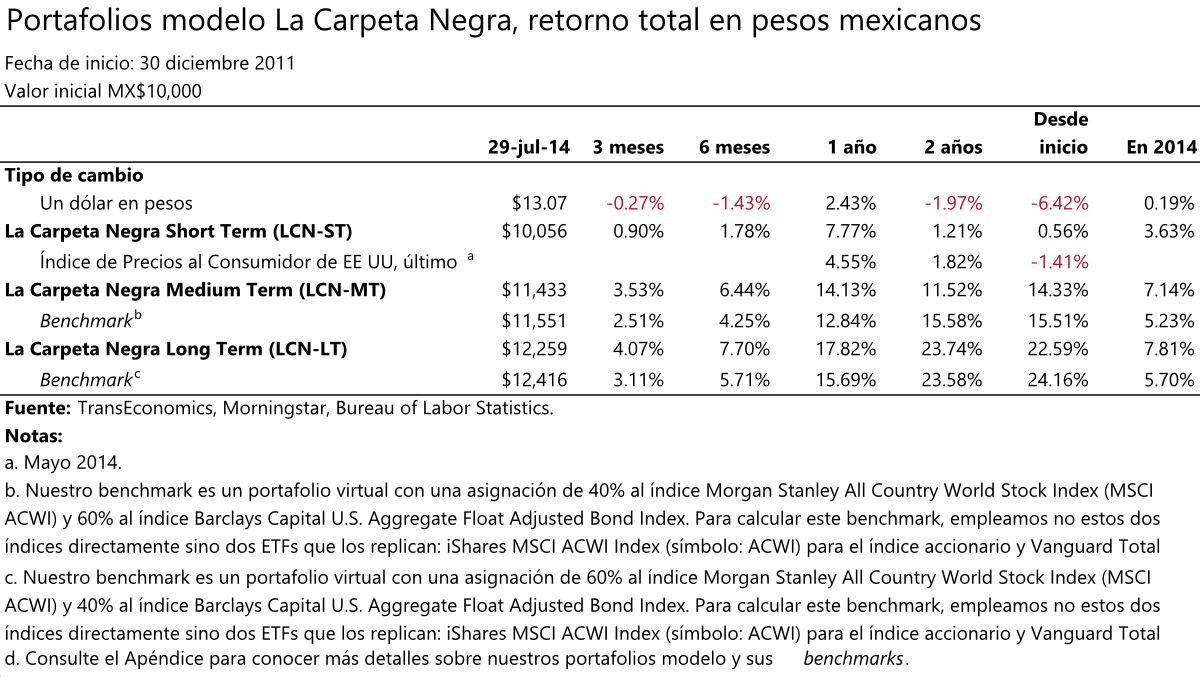

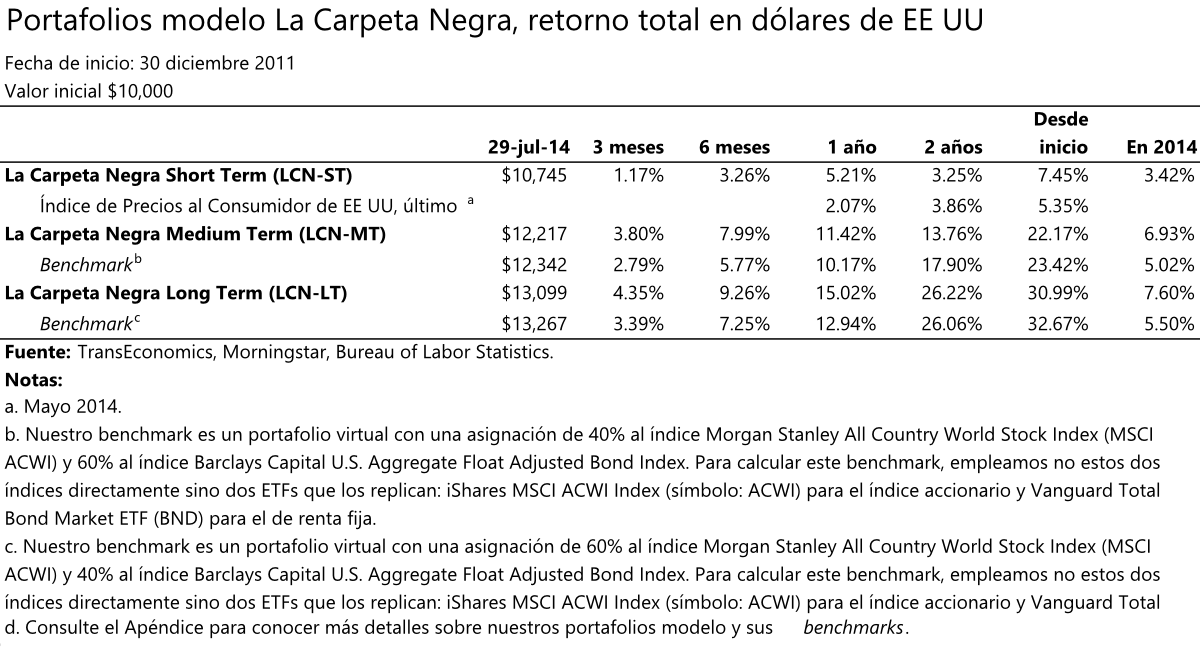

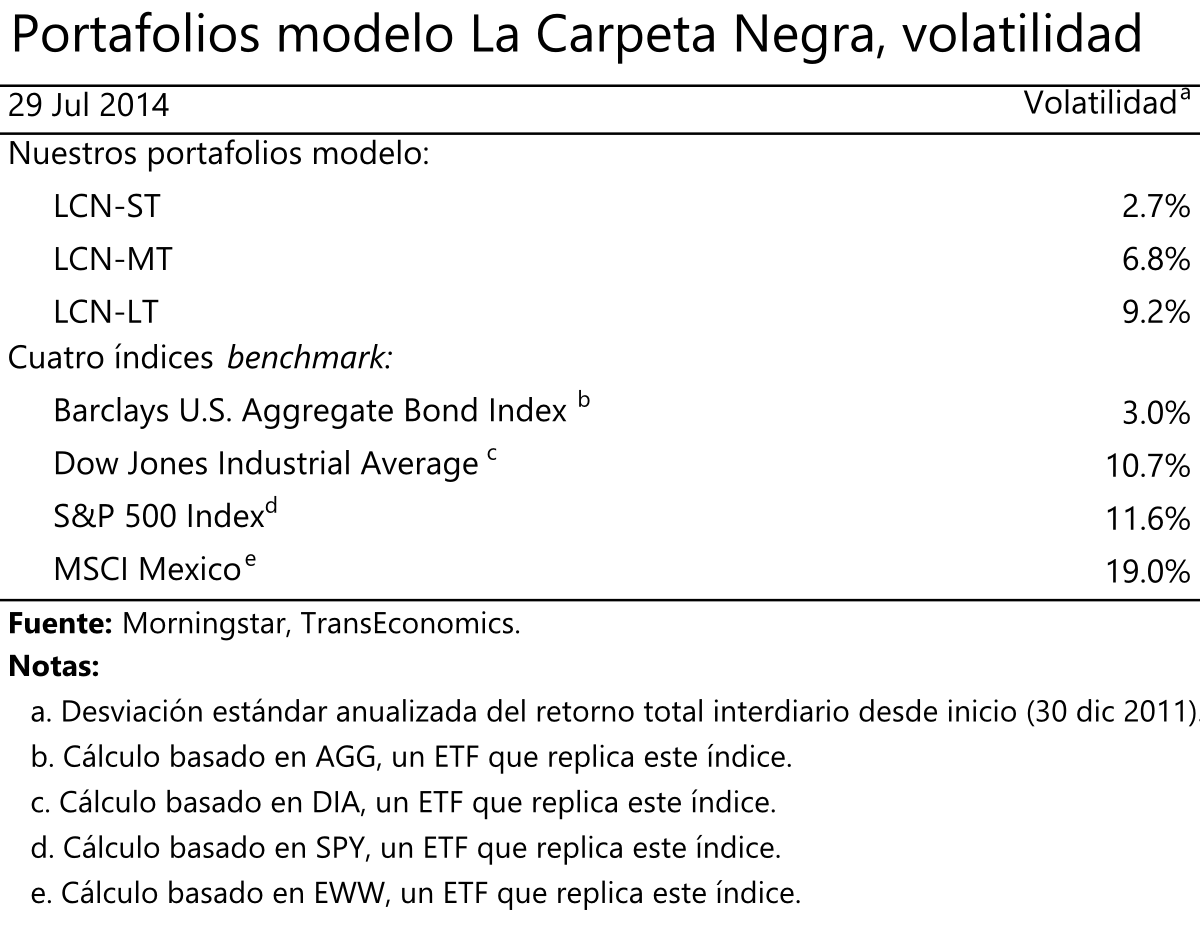

En lo que va del año, el desempeño de nuestros portafolios modelo de mediano y largo plazo ha superado al de sus benchmarks: LCN-MT ha subido casi 7% y LCN-LT 7.6%.

Mientras tanto, en los últimos 12 meses, nuestro portafolio de corto plazo (LCN-ST, +5.2%) ha superado a la inflación (2.1%).

[1] Lea descripciones generales de estos portafolios aquí. Los clientes reciben detalles sobre su composición además de estrategias individualizadas y servicios de gestión de cartera. Para solicitar mayor información, favor de dirigirse a patrimonial@transeconomics.com.